Nợ phải thu là số tiền khách hàng nợ DN do mua chịu hàng hóa, dịch vụ của DN.

Nợ phải thu còn được hiểu theo nghĩa rộng hơn là phần vốn của DN đang bị các tổ chức, cá nhân trong hoặc ngoài DN sử dụng dưới dạng chiếm dụng hoặc được cung cấp tín dụng thương mại mà DN phải có trách nhiệm thu hồi. Trong thực tế, bất kỳ DN nào cũng đều có khoản nợ phải thu nhưng với quy mô và mức độ khác nhau, từ mức không đáng kể đến mức không thể kiểm soát. Tùy thuộc vào ngành nghề kinh doanh mà khoản nợ phải thu của DN có tỷ trọng khác nhau. Thuộc các khoản nợ phải thu của DN, bao gồm: giá trị hàng hóa, dịch vụ mà DN đã cung cấp cho khách hàng nhưng khách hàng chưa trả tiền; tiền trả trước cho người bán để được cung cấp hàng hóa, dịch vụ; các khoản thuế được khấu trừ; các khoản tạm ứng cho cán bộ, công nhân viên và người lao động trong DN; khoản phải thu khác như tiền bồi thường thiệt hại của cá nhân, tập thể mà DN chưa thu được,… Trong đó, khoản phải thu của khách hàng chiếm tỷ trọng lớn nhất. Trong nội dung nghiên cứu, tác giả tập trung nghiên cứu chủ yếu khoản nợ phải thu khách hàng. Khoản nợ này nhiều hay ít phụ thuộc vào các yếu tố như tình hình nền kinh tế; giá cả hàng hóa, dịch vụ; chính sách bán chịu; khả năng tài chính của DN;… Trong đó, chính sách bán hàng ảnh hưởng nhiều nhất tới quy mô khoản phải thu.

Trong nền kinh tế thị trường, việc cung cấp chính sách tín dụng thương mại là một phương thức không thể thiếu trong kinh doanh. Nhờ việc bán chịu các DN có thể tăng khả năng cạnh tranh, góp phần thực hiện mục tiêu mở rộng thị trường, thu hút được khối lượng lớn khách hàng, tăng khối lượng hàng bán ra, giảm bớt lượng HTK tránh tình trạng tồn đọng hàng trong kho, từ đó tăng doanh thu bán hàng và lợi nhuận. Mặt khác, bán chịu sẽ giúp DN tăng cường được mối quan hệ với khách hàng, làm tăng tốc độ luân chuyển HTK, từ đó giảm được chi phí lưu kho, góp phần tăng lợi nhuận. Tuy nhiên, thực hiện chính sách tín dụng trong kinh doanh sẽ làm phát sinh nợ phải thu, VKD bị chiếm dụng, làm gia tăng chi phí, nguy cơ phát sinh các khoản nợ khó đòi, rủi ro không thu hồi được. Từ đó, ảnh hưởng xấu tới hoạt động SXKD của DN. Như vậy, quản trị các khoản nợ phải thu liên quan đến việc đánh đổi giữa lợi nhuận với chi phí và rủi ro. Vấn đề đặt ra cho nhà quản trị là làm thế nào để cân đối giữa lợi nhuận, chi phí và rủi ro trong quản trị khoản nợ phải thu nhằm giúp DN đạt được mục tiêu trong quản trị. Trong phần này, tác giả tập trung nghiên cứu quản trị khoản phải thu khách hàng.

Quản trị các khoản phải thu của khách hàng, DN cần thực hiện các nội dung: phân tích uy tín tài chính của khách hàng; xác định chính sách tín dụng; theo dõi, thu hồi nợ phải thu.

Thứ nhất, phân tích uy tín tài chính của khách hàng:

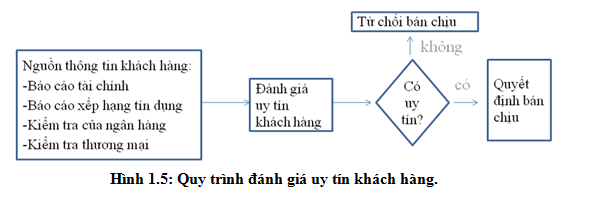

Việc phân tích uy tín tài chính của khách hàng nhằm đánh giá về khả năng trả nợ của khách hàng. Đối với DN, việc phân tích uy tín tài chính của khách hàng giúp DN tránh được những tổn thất do những khoản nợ không có khả năng thu hồi. Đây là việc làm không thể không thực hiện trước khi quyết định có nên bán chịu cho khách hàng hay không. Khi phân tích, DN có thể dựa vào các nguồn thông tin từ báo cáo tài chính của khách hàng, kết quả xếp hạng tín nhiệm, lịch sử thanh toán của khách hàng với DN, với các DN khác, với ngân hàng và các tổ chức khác. Với các thông tin thu thập được, DN sẽ đánh giá khả năng trả nợ của khách hàng và có thể đưa ra các quyết định về việc nới lỏng, thắt chặt hay từ chối bán chịu đối với khách hàng.

Quy trình đánh giá uy tín khách hàng được mô tả qua hình vẽ dưới đây:

Thứ hai, xác định chính sách tín dụng

Quyết định chính sách bán chịu gắn liền với việc đánh đổi giữa chi phí liên quan đến khoản phải thu và doanh thu tăng thêm do bán chịu hàng hóa. Trong đó, chi phí liên quan đến khoản phải thu bao gồm:

– Chi phí cơ hội: Thể hiện lợi ích mất đi do vốn bị chiếm dụng, được xác định bằng cách lấy lượng vốn bị chiếm dụng bình quân nhân với tỷ lệ lãi suất tiền vốn của DN.

– Chi phí quản lý: Chi phí phát sinh để điều tra tình trạng tín dụng của khách hàng; chi phí cho việc theo dõi, quản lý các khoản nợ phải thu từ khi phát sinh cho đến khi thu hồi tiền; chi phí phát sinh trong quá trình thu hồi nợ;…

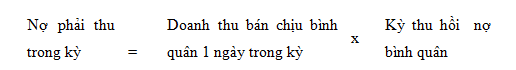

Quy mô nợ phải thu được xác định căn cứ vào doanh thu bán chịu bình quân ngày và kỳ thu hồi nợ bình quân.

Để quyết định chính sách bán chịu, DN cần xem xét 4 yếu tố: Tiêu chuẩn bán chịu, thời hạn bán chịu, chiết khấu thanh toán và rủi ro bán chịu.Thực tế, doanh thu bán chịu phụ thuộc vào khối lượng hàng hóa, dịch vụ bán chịu cho khách hàng, giá bán chịu và thời hạn bán chịu. Các yếu tố này tùy thuộc vào chính sách bán chịu của mỗi DN. Do vậy, tùy theo điều kiện thực tế và tình hình kinh doanh, tình hình tài chính của từng DN để có chính sách bán chịu khác nhau nên nợ phải thu của từng DN là khác nhau.

– Tiêu chuẩn bán chịu: Là những yếu tố liên quan đến sức mạnh tài chính cần thiết và mức độ tín nhiệm tín dụng của mỗi khách hàng để được chấp nhận bán chịu. Như vậy, những khách hàng có khả năng tài chính hay uy tín tín dụng thấp hơn những tiêu chuẩn có thể chấp nhận được thì sẽ từ chối cấp tín dụng. DN muốn tăng khối lượng hàng bán ra, thu hút thêm nhiều khách hàng, tăng doanh thu. DN có thể điều chỉnh các tiêu chuẩn tín dụng bằng cách hạ thấp các tiêu chuẩn tín dụng. Vấn đề đặt ra, khi nào nên và khi nào không nên hạ thấp tiêu chuẩn bán chịu. Việc thay đổi tiêu chuẩn bán chịu cần phân tích và xem xét lợi ích, chi phí và rủi ro phát sinh. Trong điều kiện rủi ro phát sinh không đổi, nếu lợi nhuận tăng thêm lớn hơn chi phí tăng thêm do điều chỉnh tiêu chuẩn bán chịu thì DN nên hạ thấp tiêu chuẩn bán chịu. Ngược lại, nếu lợi nhuận tăng thêm nhỏ hơn chi phí tăng thêm thì không nên điều chỉnh tiêu chuẩn bán chịu.

– Thời hạn bán chịu: Là độ dài thời gian mà người mua được trì hoãn thanh toán, tính từ ngày giao hàng đến ngày nhận được tiền bán hàng. Tùy thuộc vào điều kiện thực tế của từng DN mà có thể thay đổi thời hạn bán chịu phù hợp. Việc lựa chọn thời hạn bán chịu cần phân tích và xem xét lợi ích chi phí và rủi ro khi thay đổi thời hạn bán chịu.

– Chiết khấu thanh toán: Là tỷ lệ chiết khấu khách hàng được hưởng khi thanh toán trước thời hạn, được xác định bằng tỷ lệ phần trăm tiền hàng trên hóa đơn nhằm khuyến khích khách hàng trả tiền trước thời hạn. Khi tăng tỷ lệ chiết khấu thanh toán, các yếu tố khác sẽ thay đổi như: doanh số bán tăng, DN nhận được số tiền ít hơn trên mỗi đồng doanh số bán, khoản phải thu giảm, do đó, DN tiết kiệm được chi phí đầu tư cho khoản phải thu, các chi phí thu tiền và nợ khó đòi giảm. Tuy nhiên, chiết khấu thanh toán làm lợi nhuận bị sụt giảm. Do vậy, DN cần tính toán xem khoản tiết kiệm do giảm chi phí đầu tư có đủ bù đắp khoản lợi nhuận sụt giảm do chiết khấu thanh toán cho khách hàng hay không?

Thứ ba, theo dõi, thu hồi nợ phải thu

Bán chịu hàng hóa góp phần gia tăng doanh thu và lợi nhuận cho DN. Tuy nhiên, bán chịu làm gia tăng nợ quá hạn, gia tăng tổn thất do nợ không thể thu hồi, khiến cho VKD của DN có thể bị thất thoát. Vì vậy, nhà quản trị cần phải thực hiện các biện pháp thu hồi nợ và làm thế nào để kiểm soát được tỷ lệ nợ xấu.

DN cần thực hiện các biện pháp quản lý các khoản nợ phải thu nhằm thu hồi nợ đúng hạn và thực hiện xử lý các khoản nợ quá hạn; cần lập sổ kế toán theo dõi chi tiết đối với từng khách hàng, từng tháng để kịp thời thu hồi những khoản nợ đến hạn. Đồng thời, ghi lại thông tin về việc thực hiện trả nợ của từng khách hàng để tạo điều kiện cho việc phân tích, đánh giá khách hàng về sau. DN cần có biện pháp cụ thể đối với các khoản nợ quá hạn như như gia hạn nợ, thoả ước, xử lý nợ, yêu cầu can thiệp của luật pháp, bán nợ,…

Công ty Luật HT Legal VN cung cấp cho Quý Khách hàng giải pháp quản lý và xử lý nợ thường xuyên hiệu quả, hãy liên hệ chúng tôi:

Hotline: 09 6161 4040 - 09 4517 4040 Email: info@htlegalvn.com

.png?ver=1738828264)